ก่อนที่จะทำความเข้าใจเรื่อง Deferred Tax หรือ ภาษีเงินได้รอตัดบัญชี มีเรื่องที่ควรรู้และทำความเข้าใจ

รายได้ของกิจการนั้นเป็นส่วนที่สำคัญสำหรับการดำเนินกิจการ เมื่อผู้ประกอบการมีรายได้ สิ่งที่จะตามมาคือ ภาระทางภาษี ซึ่งเป็นความรับผิดชอบที่กิจการจะต้องยื่นต่อสรรพากร โดยกิจการจะต้องมีการจัดทำบัญชีอย่างสม่ำเสมอ เพื่อให้ทราบถึงกำไรขาดทุนของกิจการและสามารถนำไปคำนวณภาษีได้

โดยสรรพากรได้กำหนดเกณฑ์ในการรับรู้รายได้ไว้ 2 เกณฑ์ คือ

- เกณฑ์คงค้าง คือ หลักในการพิจารณาบันทึกรายได้และค่าใช้จ่ายให้อยู่ในงวดต่าง ๆ โดยคำนึงถึงรายได้ที่พึงรับและค่าใช้จ่ายที่พึงจ่าย โดยรายได้จะเกิดขึ้นก็ต่อเมื่อมีการส่งมอบสินค้าหรือบริการแล้ว ไม่ว่ากิจการจะได้รับเงินแล้วหรือยังไม่ได้รับเงินก็ตาม ในส่วนของค่าใช้จ่ายตามเกณฑ์คงค้าง ค่าใช้จ่ายจะเกิดขึ้นก็ต่อเมื่อมีการใช้ทรัพยากรหรือได้รับบริการจากบุคคลอื่นแล้ว ไม่ว่าจะจ่ายเงินแล้วหรือไม่ก็ตาม

- เกณฑ์เงินสด คือ วิธีการบัญชีที่บันทึกรายได้ และค่าใช้จ่ายต่อเมื่อได้รับเงินหรือจ่ายเงินไปจริง ซึ่งกิจการก็จะไม่มีการบันทึกการขายหรือรายได้จนกว่าจะได้รับเงินสด สำหรับค่าใช้จ่ายก็เช่นกันจะยังไม่มีการบันทึกบัญชีหากยังไม่มีการจ่ายเงินสดออกไป

เมื่อทราบถึงเกณฑ์ใน การบันทึกบัญชีทั้ง 2 เกณฑ์แล้ว ต่อมาสิ่งที่ผู้ประกอบการต้องทำคือจัดทำรายงานทางการเงินตามมาตรฐานบัญชี แล้วจึงคำนวณภาษีเงินได้ เพื่อเสียภาษีเงินได้ตามฐานกำไรสุทธิ

ภาษีเงินได้ คือภาษีที่คำนวนภาษีจากกำไร โดยเรียกเก็บจากนิติบุคคล ซึ่งต้องมีการยื่นภาษีรายได้เป็นประจำทุกปีตามที่กฎหมายกำหนด โดยจะมีการคำนวณภาษีจาก “เกณฑ์คงค้าง”

ซึ่งในขั้นตอนการคำนวณภาษีเงินได้ ต้องมีการปรับปรุงกำไรสุทธิทางบัญชีให้เป็นกำไรสุทธิทางภาษี เนื่องจากเกณฑ์การรับรู้รายได้ที่ต่างกัน ซึ่งความแตกต่างทางภาษีนี้เองอาจส่งผลให้กิจการบันทึกรายการบางรายการที่อยู่นอกงบแสดงฐานะการเงินไม่ครบถ้วน

ความแตกต่างของวัตถุประสงค์ระหว่างมาตรฐานทำบัญชีและประมวลรัษฎากรมีความแตกต่างกัน ซึ่งทำให้ผลกำไรขาดทุนทางบัญชี มีความแตกต่างกับกำไรขาดทุนทางภาษี ซึ่งสามารถจำแนกได้ 3 ประเภท ดังนี้

- ผลแตกต่างถาวร (Permanent Differences) คือ ผลแตกต่างระหว่างกำไร(ขาดทุน)ทางบัญชีกับกำไรหรือขาดทุนทางภาษีโดยถาวร กล่าวคือรายได้ที่รับรู้ในทางหนึ่ง ไม่สามารถรับรู้อีกทางหนึ่งได้ เช่น

- ค่าเช่ารถส่วนที่เกิน 36,000 บาทต่อเดือน

- ค่าเสื่อมราคารถยนต์ส่วนที่เกินจากมูลค่าต้นทุน 1 ล้านบาท

- ค่าเลี้ยงรับรองส่วนที่เกิดจากกฎหมายกำหนด

ผลแตกต่างถาวรนี้จะไม่ถือว่าเป็น “ภาษีเงินได้รอการตัดบัญชี”

2. ผลแตกต่างชั่วคราว (Temporary Differences) คือ ผลแตกต่างระหว่างมูลค่าตามบัญชีของสินทรัพย์และหนี้สินที่แสดงในงบแสดงฐานะการเงินกับฐานภาษีของสินทรัพย์และหนี้สินนั้น ผลแตกต่างนี้เกิดขึ้นในเวลาหนึ่งในอนาคตจะเกิดผลที่ตรงกันข้าม เช่น

ปีปัจจุบันได้ตั้งค่าเผื่อหนี้สงสัยจะสูญไว้เป็นค่าใช้จ่ายทางบัญชี แต่ทางกฎหมายไม่ถือเป็นค่าใช้จ่ายทางภาษี ทำให้ในปีปัจจุบันจะต้องเสียภาษีจากกำไรที่สูงขึ้น ส่วนต่างของภาษีที่สูงขึ้นจากค่าเผื่อนี้ ถือเป็น “ผลแตกต่างชั่วคราว” เนื่องจากในอนาคตถ้าลูกหนี้ผิดนัดชำระหนี้จริง สามารถนำมาเป็นค่าใช้จ่ายทางภาษีได้

ซึ่งผลแตกต่างชั่วคราวนี้จะเรียกว่า ภาษีเงินได้รอตัดบัญชี (Deferred Tax) โดยแบ่งออกเป็น

- ผลแตกต่างชั่วคราวที่ต้องเสียภาษี (taxable temporary differences) คือ ผลแตกต่างชั่วคราวที่มีผลทำให้ในปีปัจจุบันไม่ต้องเสียภาษี แต่ผลนี้จะต้องนำไปรวมเป็นรายได้หรือหักออกจากค่าใช้จ่ายในการคำนวณกำไร (ขาดทุน) ทางภาษี สำหรับงวดอนาคต หรือเรียกได้อีกอย่างว่า “หนี้สินภาษีเงินได้รอการตัดบัญชี” (Deferred Tax Liabilities)

ตัวอย่างเช่น

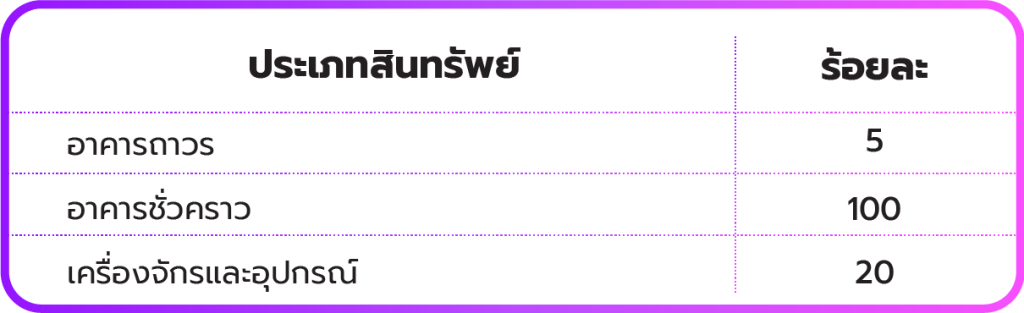

กฎหมายได้กำหนดหักค่าสึกหลอและค่าเสื่อมราคาไว้ไม่เกินร้อยละของมูลค่าต้นทุนตามประเภทของสินทรัพย์

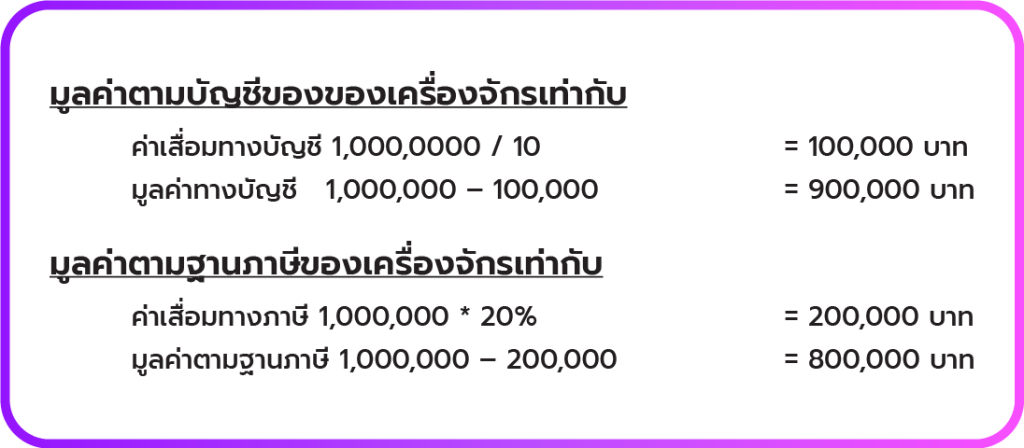

ผู้ประกอบการซื้อเครื่องจักร ราคา 1 ล้านบาท จากประสบการณ์ที่ผ่านมาพบว่าเครื่องจักรจะมีอายุการใช้งาน 10 ปี ไม่มีมูลค่าคงเหลือ และจากตารางข้างต้นกฎหมายกำหนดให้สามารถหักค่าเสื่อมได้ 20% ณ ของมูลค่าต้นทุน ให้คำนวณผลต่างชั่วคราวที่ต้องเสียภาษี

มูลค่าตามบัญชีของเครื่องจักรมากกว่ามูลค่าทางภาษีของเครื่องจักร เท่ากับ 100,000 บาท

ดังนั้น

การรับรู้มูลค่าราคาสินทรัพย์ถาวรในทางบัญชีสูงกว่าในทางภาษี (900,000 – 800,000 = 100,000) หรือในอีกมุมหนึ่งคือค่าใช้จ่ายทางบัญชีต่ำกว่าค่าใช้จ่ายทางภาษี (200,000 – 100,000 = 100,000)

ผลต่างนี้ถือเป็นผลต่างชั่วคราวที่มีผลทำให้ในปีปัจจุบันไม่ต้องเสียภาษี แต่จะต้องเสียภาษีและเป็นภาระผูกพันที่กิจการจะต้องจ่ายภาษีเงินได้ในงวดอนาคต “ถือเป็นหนี้สินเงินได้รอตัดบัญชี”

- ผลแตกต่างชั่วคราวที่ใช้ หักภาษี (deductible temporary differences) คือ ผลแตกต่างชั่วคราวที่มีผลทำให้ในปีปัจจุบันเสียภาษี แต่สามารถนำไปหักออกจากรายได้หรือเพิ่มเป็นค่าใช้จ่ายในการคำนวณกำไรขาดทุนทางภาษีในงวดอนาคต เมื่อกิจการได้รับผลประโยชน์จากสินทรัพย์หรือจ่ายชำระหนี้สินตามราคาตามบัญชี หรือเรียกได้อีกอย่างว่า “สินทรัพย์ภาษีเงินได้รอการตัดบัญชี” (Deferred Tax Assets)

ตัวอย่างเช่น

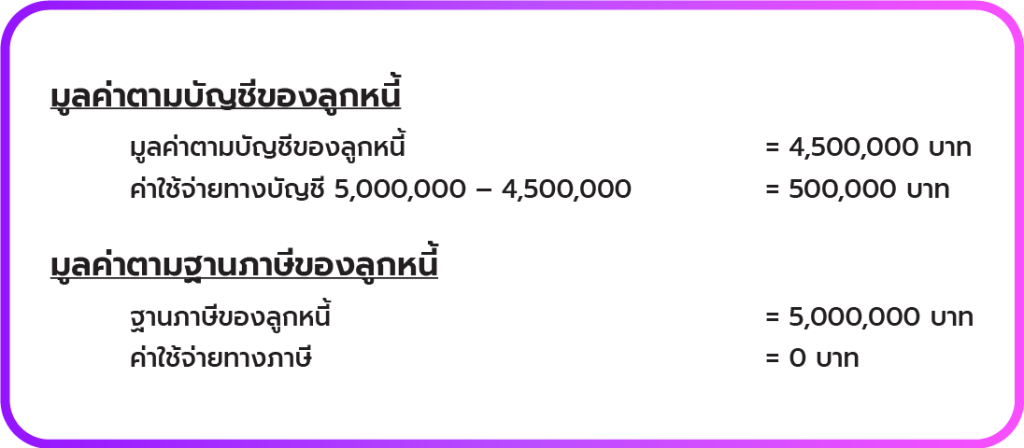

กิจการมียอดลูกหนี้คงเหลือสิ้นปี 5 ล้านบาท กิจการตั้งค่าเผื่อหนี้สงสัยจะสูญตามอายุลูกหนี้ 5 แสนบาท ซึ่งไม่เข้าเกณฑ์ตามที่สรรพากรกำหนด ดังนั้น

มูลค่าตามบัญชีของลูกหนี้ต่ำกว่าฐานภาษีของลูกหนี้ เท่ากับ 500,000 บาท ทำให้เกิดผลแตกต่างชั่วคราวที่ให้หักภาษีขึ้น

กล่าวคือ ถ้าลูกหนี้ที่ตั้งค่าเผื่อไว้ ผิดนัดชำระหนี้โดยเป็นไปตามเกณฑ์ของสรรพากร ในอนาคตกิจการก็จะสามารถหักรายจ่ายนี้ได้ในงวดที่ปฏิบัติให้ถูกต้อง ประโยชน์ที่กิจการคาดว่าจะลงรายจ่ายในอนาคตนี้ ต้องตั้งเป็น “สินทรัพย์ภาษีเงินได้รอการตัดบัญชี”

3. ผลขาดทุนสุทธิทางภาษียกไป (Tax Loss Carryforwards) ผลขาดทุนสุทธิของงวดก่อนไม่ถือเป็นค่าใช้จ่ายในการคำนวณกำไรทางบัญชีของงวดปัจจุบัน หากแต่ผลขาดทุนสุทธิทางภาษียกมาที่ยังไม่ได้ใช้สามารถนำมาหักเป็นรายจ่ายในการคำนวณกำไร(ขาดทุน) ทางภาษีได้ในงวดปัจจุบันได้ ซึ่งต้องไม่เกิน 5 ปีก่อนรอบระยะเวลาบัญชีปีปัจจุบัน ผลแตกต่างถาวรนี้จะไม่ถือว่าเป็น “ภาษีเงินได้รอการตัดบัญชี”

ภาษีเงินได้รอตัดบัญชี (Deferred Tax) หมายถึง ผลแตกต่างชั่วคราว ระหว่างค่าใช้จ่ายหรือรายได้ทางบัญชีกับค่าใช้จ่ายหรือรายได้ทางภาษีเงินได้ของงวดปัจจุบัน ซึ่งความแตกต่างนี้จะถูกเปลี่ยนไปด้านตรงข้ามกันได้ในอนาคต ภาษีเงินได้รอตัดบัญชีเป็นรายการบัญชีที่รับรู้ในงบแสดงฐานะการเงินซึ่งเป็นผลให้กิจการนั้นอาจจะมีกำไรทางภาษีที่ต้องเสีย หรือขาดทุน/ค่าใช้จ่ายทางภาษีที่ประหยัดได้ โดยสามารถแบ่งได้ออกเป็น 2 ประเภท คือ

- สินทรัพย์ภาษีเงินได้รอการตัดบัญชี (Deferred Tax Assets) คือ จำนวนภาษีเงินได้ที่กิจการสามารถขอคืนได้ในอนาคต ซึ่งเกิดจากรายการใดรายการหนึ่ง คือ ผลแตกต่างชั่วคราวที่ใช้หักภาษี , ขาดทุนทางภาษีที่ยังไม่ได้ใช้ยกไป, เครดิตภาษีที่ยังไม่ได้ใช้ยกไป X อัตราภาษี หรือเรียกว่า ผลต่างชั่วคราวที่จะทำให้ “ประหยัดภาษี” ในอนาคต

- หนี้สินภาษีเงินได้รอการตัดบัญชี (Deferred Tax Liabilities) คือ จำนวนภาษีเงินได้ที่กิจการต้องจ่ายในอนาคตซึ่งเกิดจาก ผลแตกต่างชั่วคราวที่ต้องเสียภาษี X อัตราภาษี หรือเรียกว่า ผลต่างชั่วคราวที่จะทำให้ “ต้องเสียภาษี ” ในอนาคต

การจะดูว่า “รายการผลต่างชั่วคราว“ ระหว่าง มูลค่าทางบัญชี และ ฐานภาษี ก่อให้เกิด สินทรัพย์ภาษีเงินได้รอตัดบัญชี หรือ หนี้สินภาษีเงินได้รอตัดบัญชี โดยสามารถสรุปได้ดังต่อไปนี้