ลีสซิ่ง และการเช่าซื้อ เป็นสิ่งที่คนส่วนใหญ่ค่อนข้างสับสนกับความแตกกต่างของสัญญาทั้งสองแบบอยู่ไม่น้อย เนื่องจากมีความคล้ายคลึงกันพอสมควร อีกทั้งมักจะมีคำถามจากเจ้าของกิจการว่า ทำสัญญาแบบไหนถึงจะสามารถนำมาลดหย่อนภาษีได้มากกว่ากัน วันนี้เราจะมาอธิบายว่าการเช่าซื้อและลีสซิ่งนั้น แตกต่างกันอย่างไร และแบบไหนมีประโยชน์ทางภาษีมากกว่า

คือ สัญญาที่เจ้าของทรัพย์สินให้เช่า ภายใต้เงื่อนไขว่าจะให้ทรัพย์สินนั้นตกเป็นของผู้เช่า เมื่อผู้เช่าจ่ายเงินให้แก่เจ้าของสินทรัพย์ตามจำนวนงวดที่ตกลงกันไว้ หรือเรียกง่าย ๆ ว่าสัญญาเช่าซื้อคือการผ่อนสินค้า โดยมีการแบ่งจ่ายเป็นงวด ซึ่งกรรมสิทธิ์จะเป็นของผู้เช่าตั้งแต่เริ่มเซ็นสัญญา และเมื่อผู้เช่าซื้อผ่อนจ่ายค่าสินค้าครบถ้วนแล้ว ผู้ขายจะต้องโอนกรรมสิทธิ์ทรัพย์สินนั้นให้ผู้เช่าซื้อ

ซึ่งสัญญาเช่า มีหลักเกณฑ์ ดังนี้

สัญญาเช่านั้นสามารถนำมาใช้ประโยชน์ทางภาษีได้ โดยใช้ในส่วนของค่าเสื่อมราคา ซึ่งสามารถ ใช้ได้ตั้งแต่เริ่มผ่อนชำระ โดยกิจการจะสามารถบันทึกค่าเสื่อมราคาต่อปีเป็นค่าใช้จ่ายสำหรับการเช่าซื้อรวมดอกเบี้ย เมื่อคำนวณออกมาแล้วแล้วจะต้องไม่เกินราคาที่จะต้องผ่อนชำระในรอบระยะเวลาบัญชีนั้น

ยกตัวอย่าง เช่น กิจการทำสัญญาเช่าซื้อรถยนต์นั่งไม่เกิน 10 ที่นั่ง กิจการสามารถหักค่าเสื่อมราคาได้ ในอัตราไม่เกินร้อยละ 20 ของมูลค่าต้นทุน เฉพาะส่วนที่ไม่เกิน 1 ล้านบาท (ค่าเสื่อมสูงสุด 200,000 บาทต่อปี)

คือ สัญญาที่เจ้าของทรัพย์สิน (Leasor) ตกลงให้ผู้เช่าทรัพย์สินแบบแบบลีสซิ่ง (Leasee) ใช้ประโยชน์จากทรัพย์นั้นได้ โดยมีเงื่อนไขและข้อจำกัดตามที่ระบุในสัญญา และต้องชำระราคาตามที่กำหนดไว้ โดยเจ้าของทรัพย์สินตกลงจะขายทรัพย์สินที่ให้ลิสซิ่งนั้นให้แก่ผู้เช่าทรัพย์สินแบบลิสซิ่งเมื่อครบกำหนดตามสัญญา หรือเรียกง่าย ๆ ว่า สัญญาเช่า ซึ่งยังไม่ถือเป็นสินทรัพย์ของกิจการ เมื่อจ่ายค่าเช่าครบตามที่กำหนดในสัญญา กิจการมีสิทธิเลือกได้ว่าจะซื้อสินทรัพย์ เช่าต่อ หรือคืนสินทรัพย์ให้แก่ผู้ให้เช่า

ลีสซิ่งนั้นจะมีลักษณะเป็นการเช่าระยะยาว โดยค่าเช่ารายเดือนจะถือว่าเป็นค่าใช้จ่ายได้ทั้งหมด สามารถนำไปลดหย่อนภาษีได้เต็มจำนวน แต่จะไม่สามารถหักค่าเสื่อมราคาได้ เนื่องจากการเช่าซื้อแบบลิสซิ่งนั้น กิจการยังไม่ได้เป็นเจ้าของทรัพย์สิน

ยกตัวอย่าง เช่น กิจการเช่ารถยนต์ 10 ที่นั่งแบบลิสซิ่ง ในทางบัญชีจะถือว่าเป็นค่าใช้จ่ายรายเดือนได้ ซึ่งสามารถนำไปลดหย่อนภาษีได้ 100% แต่ในทางภาษีจะมีเพดานกำหนด โดยค่าเช่าต้องไม่เกิน 36,000 บาทต่อเดือน หรือ 432,000 บาทต่อปี และเนื่องจากลีสซิ่งถือเป็นการเช่า เมื่อจ่ายเงินค่าเช่าจะต้องหักภาษี ณ ที่จ่าย 5%

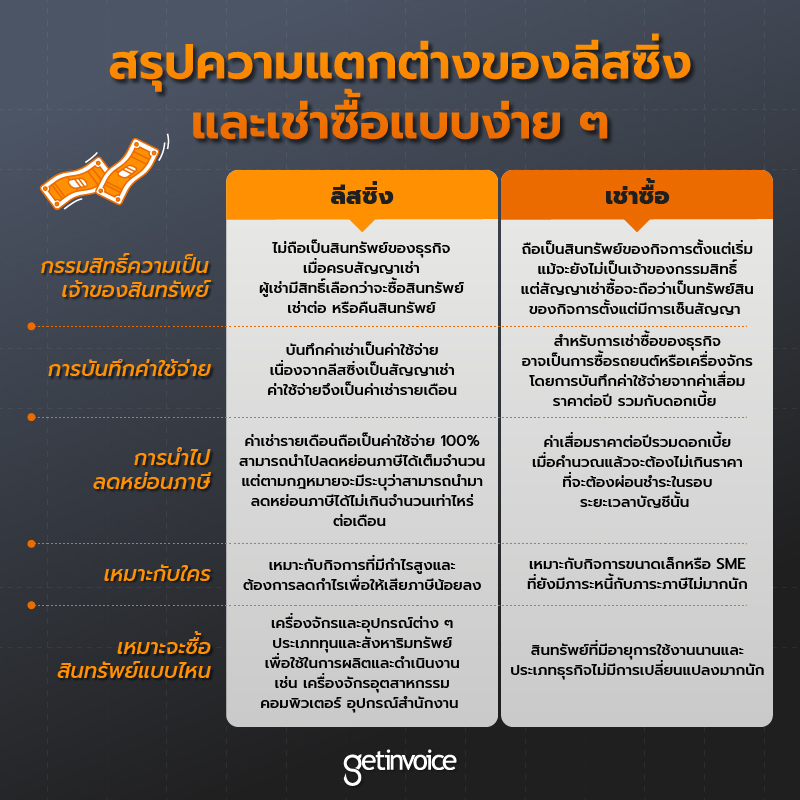

เช่าซื้อและลิซซิ่งนั้นมีทั้งข้อดีและข้อเสียที่แตกต่างกัน ดังนั้นกิจการควรพิจารณาว่ากิจการของตนนั้นมีมีลักษณะอย่างไร และ ควรใช้แบบไหนถึงคุ้มค่ามากกว่ากัน ซึ่งทางเราสามารถสรุปเอาไว้สั้น ๆ เพื่อให้ทุกคนได้นำไปตัดสินใจเลือกใช้กับกิจการของตนเอง ดังนี้

พิจารณาจากกิจการ

พิจารณาจากสินทรัพย์

รถยนต์นั่งไม่เกิน 10 ที่นั่ง

| Cookie | Duration | Description |

|---|---|---|

| _ga | 2 years | The _ga cookie, installed by Google Analytics, calculates visitor, session and campaign data and also keeps track of site usage for the site's analytics report. The cookie stores information anonymously and assigns a randomly generated number to recognize unique visitors. |

| _ga_KRLHFX5NQ1 | 2 years | This cookie is installed by Google Analytics. |

| _gat_UA-128761727-1 | 1 minute | A variation of the _gat cookie set by Google Analytics and Google Tag Manager to allow website owners to track visitor behaviour and measure site performance. The pattern element in the name contains the unique identity number of the account or website it relates to. |

| _gcl_au | 3 months | Provided by Google Tag Manager to experiment advertisement efficiency of websites using their services. |

| _gid | 1 day | Installed by Google Analytics, _gid cookie stores information on how visitors use a website, while also creating an analytics report of the website's performance. Some of the data that are collected include the number of visitors, their source, and the pages they visit anonymously. |

| _GRECAPTCHA | 5 months 27 days | This cookie is set by the Google recaptcha service to identify bots to protect the website against malicious spam attacks. |

| cookielawinfo-checkbox-advertisement | 1 year | Set by the GDPR Cookie Consent plugin, this cookie is used to record the user consent for the cookies in the "Advertisement" category . |

| cookielawinfo-checkbox-analytics | 1 year | Set by the GDPR Cookie Consent plugin, this cookie is used to record the user consent for the cookies in the "Analytics" category . |

| cookielawinfo-checkbox-necessary | 1 year | Set by the GDPR Cookie Consent plugin, this cookie is used to record the user consent for the cookies in the "Necessary" category . |

| CookieLawInfoConsent | 1 year | Records the default button state of the corresponding category & the status of CCPA. It works only in coordination with the primary cookie. |

| IDE | 1 year 24 days | Google DoubleClick IDE cookies are used to store information about how the user uses the website to present them with relevant ads and according to the user profile. |

| Cookie | Duration | Description |

|---|---|---|

| test_cookie | 15 minutes | The test_cookie is set by doubleclick.net and is used to determine if the user's browser supports cookies. |